- 制度・税金

会社員も確定申告をしてお得に!節税対策できるポイントをチェック!

節税対策というと、自営業やフリーランスの人が 確定申告 でやるものと思っていませんか?

会社員でも毎年行う 年末調整 とは別に、確定申告をした方がお得になる人は多いのですが、意外と知られていません。

節税対策のキホン!まずはここから始めよう!

「節税対策って、いろいろ勉強したり手続きしたりしなきゃいけないんでしょ?」と考える方は多いと思います。

確かにお金の知識や手続きは大切ですが、ちょっと待って!

いきなり知識を詰め込む前に、まずはできることから始めましょう。

届いた書類を捨てない!なくさない!

公的機関や不動産、保険などの重要書類はポストインされていることも多くあります。

広告などに紛れて捨ててしまうことがないように、念のため確認しましょう。

「とりあえず重要な書類をいれるボックス」などを作って入れるといいですよ。

節税に役立つ書類はこれ!

これらの書類はとっても大切!受け取った場合はなくさないようにしましょう。

| 発行元 | 書類名 | いつ届く | 備考 |

|---|---|---|---|

| 住宅関係 | ・ 住宅借入金年末残高等証明書 (いわゆる住宅ローン控除書類) | 10月頃 | 住宅を購入した場合 |

| 保険関係 | ・生命保険料控除証明書 ・地震保険料控除証明書 | 10月頃 | 火災保険は控除の対象外 |

| ふるさと納税寄付先 | ・寄付金受領証明書 | 随時 | 返礼品と一緒に送られてくることも |

| 国民年金基金連合会 | ・小規模企業共済等掛金払込証明書 | 随時 | iDeCoに加入した場合 |

| 日本年金機構 | ・国民年金保険料控除証明書 | 10~11月頃 | 国民年金保険料を納付した場合 |

| 社会保険団体 | ・医療費のお知らせ | 団体による | 協会けんぽ、健康保険組合による 受け渡し方法・時期は要確認 |

| 勤務先 | ・源泉徴収票 | 随時 | 退職、転職をした場合 |

具体的に事例を紹介!よくある成功例と失敗例

節税対策が成功した・失敗したよくある事例を紹介します。

もし、ご自身が事例に当てはまったら、知りたいところにジャンプできます。

参考にしてみてくださいね。

【成功例】医療費で控除が受けられたケース

医療費控除を受けた場合 Aさん(32歳、一人暮らし、年収400万円)

持病もあり、普段から風邪もひきがちなAさん。病院に行くことや、ドラッグストアで薬を買うことが多く、医療費の出費が多いのが悩みの種。医療費が10万円を超えると税額控除があることをなんとなく覚えていたので、病院の明細やドラッグストアのレシートは捨てずに残すようにしていました。

そんなAさんですが、季節の変わり目で体調を崩し、持病が悪化したため、急遽入院することになってしまいました。

幸い、大事には至らなかったのですが、2泊3日の入院費に5万円かかってしまいました。

これまでの医療明細を取っておいたAさんは、入院費と合わせて 確定申告 で医療費控除を受けることができました。

実は、病院だけでなく、ドラッグストアや薬局で買う風邪薬、医療機関へ向かうための交通費(公共交通機関やタクシー※)なども控除の対象なのです。

※最寄りの駅からの移動が難しい場合に限ります

【成功例】 iDeCoで控除が受けられたケース

Bさん(30歳、夫と二人暮らし、年収250万円)の場合

Bさんの夫は、勤め先で企業型確定拠出年金に加入することにしました。Bさんの勤め先には確定拠出年金の福利厚生がなかったので、夫の勧めもあり、10月に個人型(iDeCo)に加入することに。

年末調整 の締め切りまでに、小規模企業共済等掛金払込証明書が届かないときはどうすればいいかを会社の管理部門に相談したところ、今回は確定申告をし、来年以降は年末調整ができるとアドバイスされました。

【成功例】家族構成が変わって控除が受けられたケース

Cさん(38歳、シングルマザー、年収400万円)の場合

Cさんは、12月に離婚することになりました。

高校生の息子はアルバイト(収入は月3万円)をしていて、Cさんの扶養に入っています。

離婚の手続き時にひとり親控除制度があることを知ったCさん。年末調整の時はまだ結婚していて、申請をしていなかったので、確定申告を行うことにしました。

【失敗例】扶養で損したケース

Dさん(37歳、夫と二人暮らし、年収450万円)の場合

Dさんは、実家で暮らす母が、年金(月8万円)だけだと生活が苦しいため、毎月10万円を仕送りしています。

Dさん宅は実家から遠いので、滅多に母に会いに行けず、介護も施設にお願いしようと考えていました。

母は年金と仕送りでやっていけるし、 扶養 に入れられるのは子どもだけだと思っていたので、扶養手続きを行っていませんでした。

父母や兄弟、同居・別居でも生計を一つにしていれば扶養の対象になります。

【失敗例】ふるさと納税で損したケース

Eさん(32歳、夫と保育園に通う娘と3人暮らし、年収250万円)

Eさんのご家庭は、お子様が小さいこともあり、なかなか外出できません。そんなとき、ママ友から ふるさと納税 を教えてもらいました。おいしいものが送られてくるだけでなく、料理をSNSに投稿でき、いいね!も多かったので、とても満足していました。

税制のことには疎いEさん。納税先の自治体や会社が税金の手続きをしてくれると思っていました。

個人の納税ですので、年末調整では手続きできません。確定申告か ワンストップ特例 を利用しましょう。

【失敗例】医療費で損したケース

Fさん(38歳、夫と息子と祖父母と5人暮らし、年収550万円)

Fさんは、祖父母が育児に協力してくれたこともあり、出産後も仕事にウエイトを置いてきました。

年収は夫より少し上なので、10歳の息子を自分の扶養にしました。休日にはエステに通うなど、時間にも余裕が出ています。

息子を歯医者に連れて行ったとき、関節に負担がかかっている可能性があるとして、50万円の歯科矯正を勧められました。手痛い出費ですが、息子のためと思い、歯科矯正を行うことに。

エステの経験から、見た目をキレイにするのは医療ではないと知っていたFさんは、歯科矯正も医療ではないと思っていました。

また、もし認められた場合、申告は家族の中で一番所得金額の多い人が行うようにしてください。

事例のまとめ

皆さんの事例をまとめると、以下のようになります。

| 事例 | 項目 | 翌年以降の対応 |

|---|---|---|

| Aさん | 医療費控除 | 確定申告 (医療費が10万円を超えた場合) |

| Bさん | iDeCo | 年末調整 へ切り替えられる |

| Cさん | ひとり親控除 | 年末調整 へ切り替えられる |

| Dさん | 扶養控除 | 年末調整 へ切り替えられる |

| Eさん | ふるさと納税 | 確定申告 または ワンストップ特例 |

| Fさん | 医療費控除 | 確定申告(医療費が10万円を超えた場合) |

ここでは代表的な事例を紹介しましたが、節税対策ができるケースはもっとあります。

年末調整?確定申告?こんなときはどうすればいい?

年末調整と確定申告のどちらで手続きすればいいか判断に迷ったり、年末調整だと思って会社に聞いたら違っていて気まずくなった、というのもよくあることです。

そんなときのために、節税対策のよくある質問をご紹介しますね!

医療明細は会社に提出していいの?

医療明細には、通った病院の名前など、個人的な情報が含まれていて、会社は見ることはできません。

医療費は年末調整はなく、確定申告で行いますが、10万円未満の場合は控除の対象となりません。

iDeCoも年末調整できる?

iDeCo は年末調整の対象になります。給与所得者の保険料控除申告書に記入しましょう。

そんなことはありません。個人加入のiDeCoも年末調整ができますよ!

副業をした場合は確定申告?

年末調整は1社で行うのが大前提です。

副業(実労働での賃金、金融商品で収益が出た場合など)をやっている場合、副業分は確定申告を行いましょう。

副業の 所得 が年間20万円以下の場合は確定申告は不要です。

新NISAや株取引などの金融商品の税金は?

金融商品の場合、 新NISA は確定申告が原則不要(一部例外あり)です。

株取引、FXなどの収益は、状況に応じて確定申告が必要です。

年末調整の期限はいつまで?

控除証明書の提出し忘れは?

ほとんどの会社が11月末~12月初旬には締め切ることが多いようです。

期限は必ず確認しましょう。

また、控除証明書を提出し忘れた場合、間に合わなかった場合は、年末調整での手続きはできませんので、確定申告を行いましょう。

再発行手続きには時間も手間もかかるので、大切に取り扱いましょう。

確定申告が必要な場合のまとめ

確定申告 が必要になるのは以下の場合です。

- 年末調整 で書類を出せなかったとき

- 医療費が10万円以上かかったとき

- ふるさと納税 をしたとき(確定申告以外に ワンストップ特例 でも可)

- 副業(実労働での賃金、金融商品での収益)をしたとき

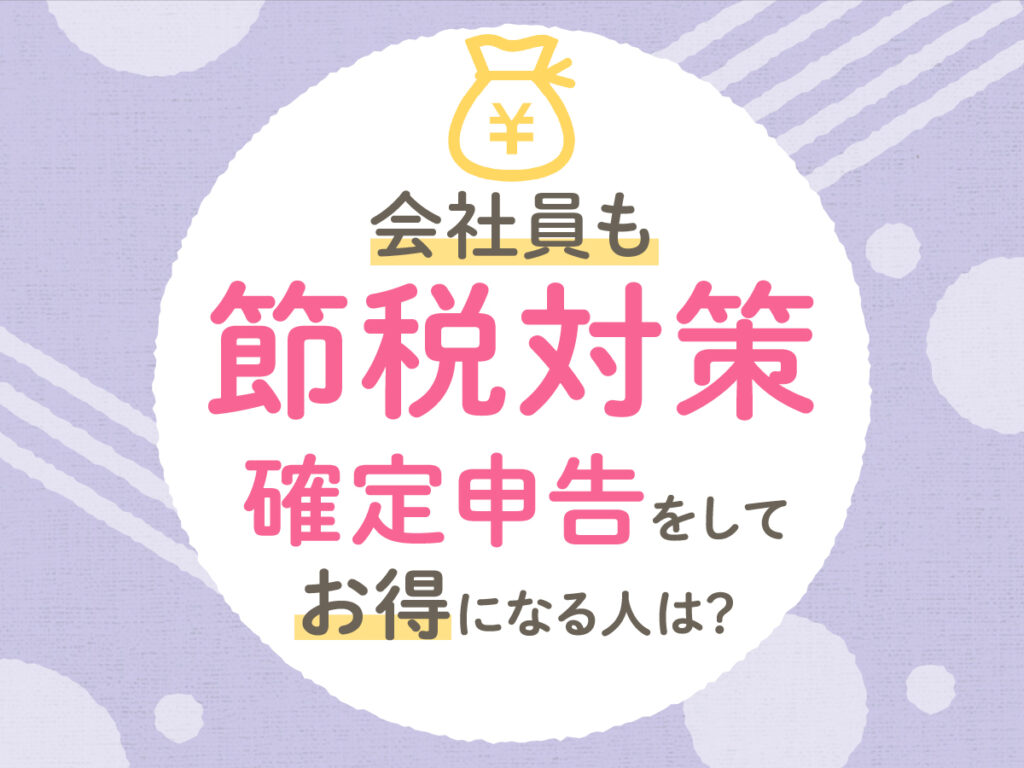

会社員の9大節税対策をご紹介

会社員の場合は、これから紹介する9つの控除を覚えておきましょう。

早見表はこれ!

ひとつずつ、基本的なこととお役立ちポイントを分かりやすく解説していきますね!

1. 共働き夫婦で扶養控除を受けているとき(扶養控除)

扶養 に入れるのは子どもだけだと思っていませんか?

扶養にできる目安は、以下を満たしたときです。

- その年の12月31日時点で16歳以上の親族で、

- その親族と生計を一にしていて、

- その親族が青色申告や白色申告の事業専従者でなくて、

- その親族の年間の所得合計が38万円以下で、

- その親族が65歳以上の場合は、年金収入が158万円以下であること

このうち、「親族」には、もちろん親、兄弟、配偶者、子ども、孫といった血縁の強い関係が含まれます。

別居していても扶養にできるケースがあることを忘れないで!

条件が当てはまった人を扶養している場合は、 所得税 と 住民税 を計算するときに、扶養控除が受けられます。一人につき約38万円~63万円で、年齢によって異なります。

共働きの場合、収入の高い方が扶養者になろう!

どちらか片方が自営業の場合は、会社員側で扶養控除をする(国民健康保険には扶養の概念がないため)という例外はあります。

うちはどちらも会社員で、収入は夫のほうが高いので、子どもを夫の扶養にすればいいですね。

16歳未満の子どもを扶養に入れる場合は注意が必要です。

注意するのは、住民税の「非課税基準額」。

住民税は「均等割」と「所得割」により決まるのですが、どちらも課税されないパターンがあります。

これは名古屋市の場合ですが、働いている人の合計所得が以下の場合です。

{35万円×(16歳未満の子どもの数+1)+10万円}+21万円(自治体により異なります)

例えば7歳の子どもが一人の場合の計算は、91万円ですね。

私の年収は150万円くらいだから、所得にすると91万円を下回ります。

そうすると、住民税が非課税になるぶん、娘を私の扶養にしておいたほうがお得ですね!

この場合、夫の扶養に入れると住民税非課税のメリットが受けられません。

収入が低いからといっても、このようなケースでは節税になるので、お住まいの自治体にしっかり確認しましょう。

2. 医療費を10万円以上支払ったとき(医療費控除)

医療費は、医療機関だけでなく、薬局やドラッグストアで薬を買った場合や、医療機関までの交通費も対象になることはご存じでしたか?

タクシーは公共交通機関を利用できないときのみ、自家用車のガソリン代は対象外ですので注意しましょう。

- 医療費控除の対象

治療をするにあたって直接的にかかった費用 - 医療費控除の対象外

健康増進や予防などの間接的なもの

基本はこのように定義されていますが、健康増進や予防などを目的とした「セルフメディケーション税制(医療費控除の特例)」という制度もあります。ただし、医療費控除と セルフメディケーション税制 は、どちらか一方の制度しか利用できません 。

どのようなものが対象になるか詳しく知りたい場合は、医療機関に問い合わせするか、国税庁のページで調べてみましょう。

医療費控除は扶養家族も対象!

扶養親族がいる場合は、その方とご自身の医療費を合算することができます。

ただし、16歳未満の扶養親族の場合は、各自治体の医療費助成はあっても、他の税制で優遇されることはありません。

健康でいることが何よりの財産ですよね。

3. 生命保険料や地震保険料を支払ったとき(生命保険料控除/地震保険料控除)

生命保険料や地震保険料を支払っていると、毎年10月頃に保険会社から送られてくる「控除証明書」があれば、所得から一定額が控除されます。

特に年末調整では、会社に提出するだけで控除対象になるため、注意してなくさない・忘れないようにしましょう!

※火災保険は、2006年の税制改正によって制度の廃止が決まり、保険料控除の対象から外れました。

生命保険・医療保険の場合は保険の契約時期により、以下のように控除上限額が異なります。

【新制度】2012年1月1日以降に契約した場合(控除上限:12万円)

新制度の場合は、大きく3つの控除に分類されます。

- 一般の生命保険料控除:生存または死亡に関する保険金や給付金が支払われる保険

- 介護医療保険料控除:入院や通院などに関して支払われる保険

- 個人年金保険料控除:個人年金保険料税制適格特約がついている個人年金保険

こちらをカンタンに言い換えると・・・

- いわゆる生命保険

- いわゆる医療保険

- いわゆる運用をお任せしている個人年金 (iDeCoは運用は自分でするので個人年金とは違います)

一方で、住民税の所得控除限度額は上限7万円と決められています。それぞれ2.8万円ですが、合計した場合でも8.4万円にはなりませんのでお気をつけください。

【旧制度】2011年12月31日以前に契約した場合(控除上限:10万円)

旧制度の場合は、新制度から介護医療保険料控除(いわゆる医療保険)を抜いた2つの控除に分類された「旧生命保険料控除」が適用されます。所得税からの控除上限は10万円で、生命保険と個人年金の控除上限は各5万円です。

特に注意したいのが、年末調整をする場合。旧制度の適用であることを確認してから会社に提出するようにしましょう。

新旧制度を混ぜて控除できる!

ただし保険の見直しを検討してもよいかも?

先ほど、新制度の控除上限は各4万円×3で12万円、旧制度の控除上限は各5万円×2で10万円と説明しましたね。

これらを組み合わせることで、最大14万円までの控除が(制度的には)可能なんです。

そもそも控除額が大きいということは、保険料も高額になるのです。

実際に、控除額で戻るからと高額な保険に誘導する営業の人もいると聞きますよ。保険選びは慎重に!

控除に惑わされず、これからの時代に合った保険に見直すのもアリですね!見直すときは、積立額にも気を付けないと。

そういえば、新しく保険に入ると新制度が適用されるんですか?

これから入る保険は新制度!

注意が必要なのは、

・変額個人年金保険は生命保険料控除の区分(定額個人年金は個人年金控除の区分)

・団体信用生命保険は生命保険料控除が使えない

ことですね。加入している方や、今後加入を検討している場合は覚えておきましょう。

4. ふるさと納税を利用したとき(寄附金控除)

ふるさと納税を利用したときは、年末調整はできません。確定申告か、 ワンストップ特例 を利用しましょう。

ふるさと納税については、詳しい記事がありますので参考にしてくださいね。

5. 住宅ローンを支払っているとき(住宅借入金等特別控除)

住宅ローンを組んでマイホームを新築(中古は条件あり)で購入した人が、

- 減税限度額

- 12月末時点のローン残高の1%の金額

- 自身の1年間の所得税の額

のいずれかの少ない方が、新築の場合、13年間減税になります。

(※2021年12月現在 2022年からは変わる可能性があります)

マイホームを買った方は、住宅ローン借入金融機関から住宅借入金年末残高等証明書(いわゆる住宅ローン控除書類)が届きますので、年末調整時に忘れないように提出しましょう!

ただし、年末調整での対応になるのは2年目以降。1年目は必ず確定申告が必要になります。

6. 株取引で損をしたとき(損益通算・繰越控除)

上場株式等の売買で、損失があったときに使えるのが繰越控除です。

配当利益と足して所得計算することで、翌年以降3年間所得控除することができます。

これまで確定申告をする必要がなかった人であれば、5年前までの損失ならさかのぼって申告できますよ。

損益通算をすることで節税になる!

損益通算は、損失があった場合に利益分と損失分を相殺することです。

損益通算は、繰越控除を使う場合とても強い味方になります。忘れないようにしましょう!

7. iDeCoに加入しているとき(小規模企業共済等掛金控除)

iDeCoは、個人型確定拠出年金とも呼ばれ、主に老後の資金を準備する目的の制度です。

iDeCoの節税効果は絶大!ここがすごい!

iDeCoは積立や運用だけでなく、節税効果が高いので、加入している場合は必ず年末調整や確定申告をしましょう。

8. 離婚または死別したとき(ひとり親控除・寡婦控除)

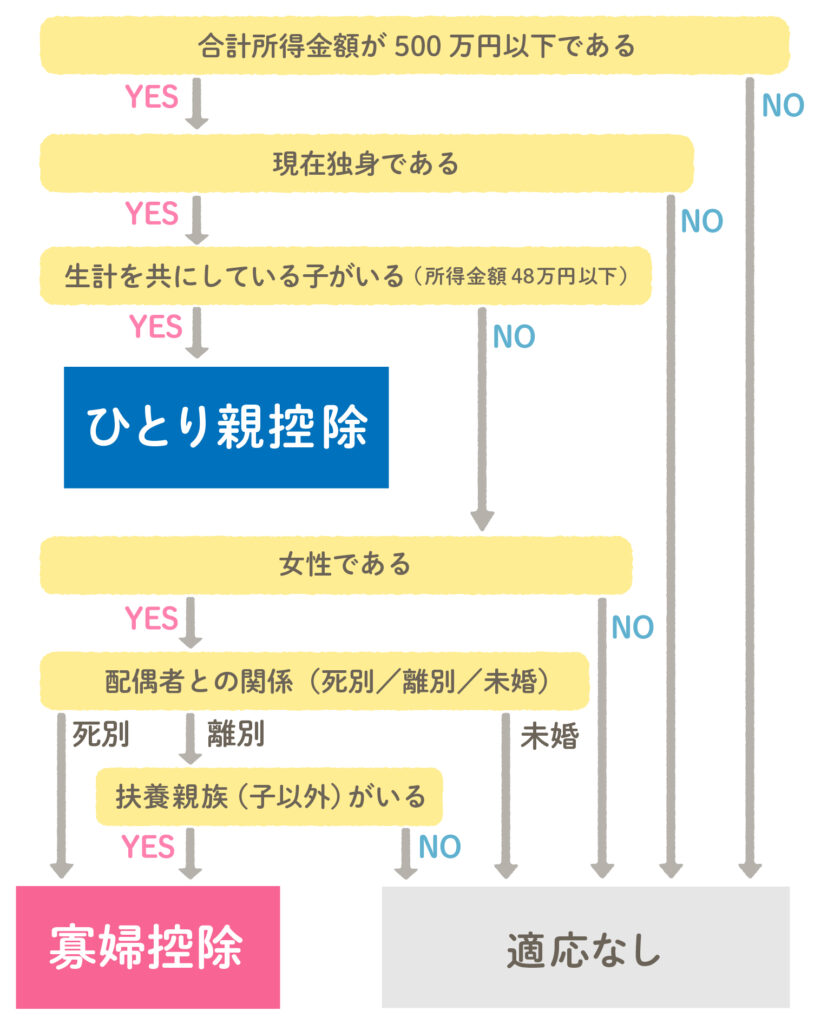

ひとり親控除は、婚姻の有無は関係なく、ひとり親が子どもを扶養することに特化した形で寡婦控除から切り分けられました。

ひとり親控除は男女共通で控除率が高く、寡婦控除は女性限定で控除率は一律です。

- ひとり親控除:離婚・未婚のシングルマザー・ファーザーで、子どもを扶養に入れている場合

- 寡婦控除:夫と離婚や死別し、子どもを含む親族(親、祖父母、孫など)を扶養に入れている場合(婚姻歴が必須)

どちらに該当するか分からない場合は、以下のチャートが便利です。

9. 災害や犯罪にあったとき(雑損控除)

災害(震災や火災)や犯罪(盗難・横領)などによって生活に必要な財産が被害にあったとき、保険金などで受け取れなかった損害金が発生する場合があります。

そんな時はあってはならないのですが、万が一の場合に雑損控除が使用できます。

金額の目安は「被害にあった金額からマイナス5万円」です。

まとめ

会社員でも、年末調整と確定申告を組み合わせて節税対策できることがお分かりいただけたでしょうか?

会社員でもできる節税対策のポイント

- 控除証明書を保管する!

なくしたり提出し忘れたりするのは全損!せっかくの知識もムダになるので絶対NG! - ほとんど年末調整で節税できる!

確定申告しかできないのは「医療費控除」「寄附金控除」「繰越控除」「雑損控除」 - 「寄附金控除」以外の確定申告は万が一の場合

健康でいること、株などで大きな損を出さないこと、災害や犯罪にあわないことが何より

- この記事の監修者

-

- 伊藤 佑梨

- ファイナンシャルプランナー/DCプランナー/証券外務員Ⅱ種/ライフプランアナリスト

- 大手電機メーカーをはじめ、さまざまな企業の共済会会員の個別ライフプラン相談の経験を積む。世代別、ライフスタイル別によく陥りがちなマネープランの分析と的確なアドバイスには定評あり。

-

- 木村 美月

- 証券外務員Ⅰ種/ライフプランアナリスト

- 証券会社で資産運用アドバイス業を経て保険業界へ。お金とお寿司が好きで「お金は合理的に正しく使う」をモットーにしています。経済的な流行・トレンドも分かりやすく解説していきます。