- 制度・税金

- 増やす

投資信託の正しい選び方は?初心者向き5つのポイントを解説!

投資の商品選びで悩んでいる方におすすめの記事です。

投資初心者の商品選びのお悩み

- 商品が多すぎて選べない

- 自分に合うリターン(運用利回り)がわからない

- 商品は複数買って分散投資した方がいいの?

- 商品の何をみて決めればいいの?

- 値下がりが起きたらどうすればいいの?

口座を開設できたのに商品選びで悩んでしまって、まだ投資をはじめていません。

商品選びはとても重要なので、人任せにせず、自分で考えて選べるように勉強していきましょう!

目次

初心者には、ほったらかし投資ができる

「投資信託」がオススメ!

投資のプロにお任せなので初心者でも安心!

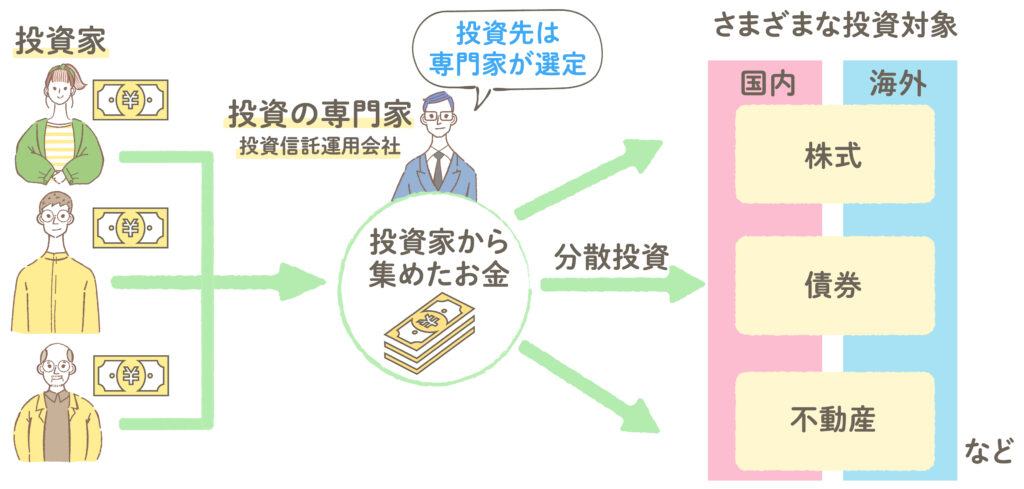

投資信託は、お金を運用するプロにお金を預けて運用してもらうシステムです。商品の選定や運用は、投資のプロに任せられるので、初心者にはピッタリです。

少額から投資できる!

自分で株式や債券の投資をするには、まとまった資金が必要ですが、投資信託は、たくさんの投資家から集めたまとまったお金で投資をするため、少額から始めることができます。

分散投資の「おまとめセット」だから、

リスクが軽減できる!

投資信託には、プロが選んだ複数の銘柄が最初からまとめてセットされているので、様々な分散投資の効果でリスクを軽減することができます。

商品には、国内株式型、海外株式型、国内債券型、海外債券型、国内REIT型、海外REIT型などがあり、さらにこれらを組み合わせたバランス型があります。

基本ほったらかし!

毎月自動積立だからストレスフリー

最初に購入する商品と毎月の購入金額を決めれば、その後は自動で毎月積立されるので、時間がなくてもほったらかしで投資を続けられます。投資商品の購入のタイミングや毎日の値動きなど気にすることなく投資ができるので、ストレスフリーです。

でも商品の種類がたくさんあるので、自分に合ったものが選べるか心配です…

最初は難しく感じるかもしれませんが、コツをつかめば簡単ですよ。一緒に頑張りましょう!

商品選びのポイント1:

運用管理手数料(信託報酬)が安いものを選ぶ!

投資信託には、次の3つがあります。

- 販売手数料

投資信託を買うときにかかる手数料 - 信託報酬(運用管理費用)

投資信託を保有している間ずっと支払う手数料 - 信託財産保留額

投資信託を解約するときにかかる手数料

商品説明とサービスなどの対面窓口のないネット証券では、販売手数料が無料(ノーロード)の投資信託を豊富に取扱っています。また、信託財産留保額は、投資信託の商品によっては徴収しないものもあります。

3つの中で一番気をつける手数料は、保有時の「信託報酬(運用管理費用)」です。

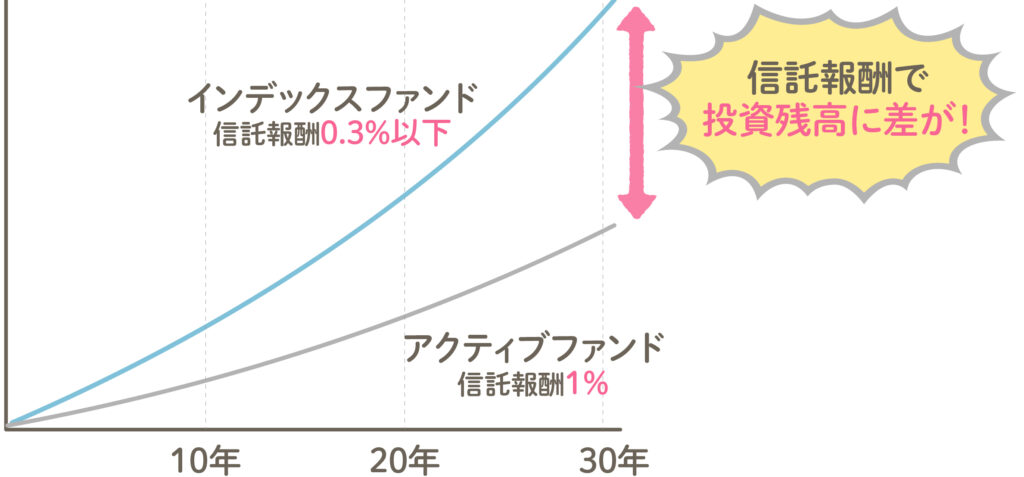

商品を保有している間ずっとかかる信託報酬は、投資期間が長くなればなるほどわずかな差が複利の効果で雪だるま式に大きくなるからです。

信託報酬の差でリターンがここまで違う!

信託報酬の差で、 毎年少しずつですが確実に投資残高に差が出てきます。

0.3%以下のものを選ぶようにしましょう。

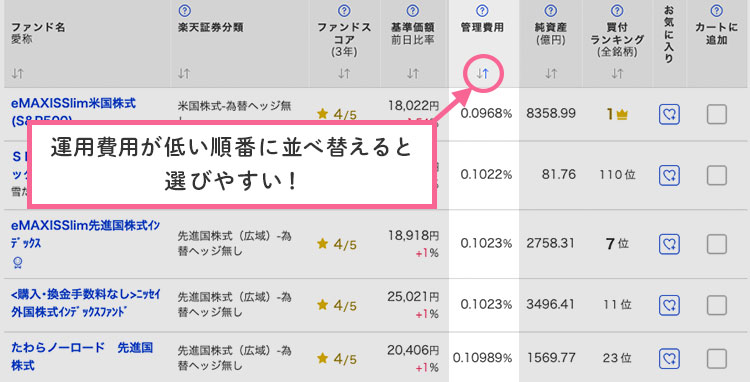

楽天証券の例:運用費用の並べ替え方法

商品選びのポイント2:

初心者は必ずインデックスファンドを選ぶ!

投資信託は、大きく分けて「アクティブファンド」と「インデックスファンド」の2種類があります。

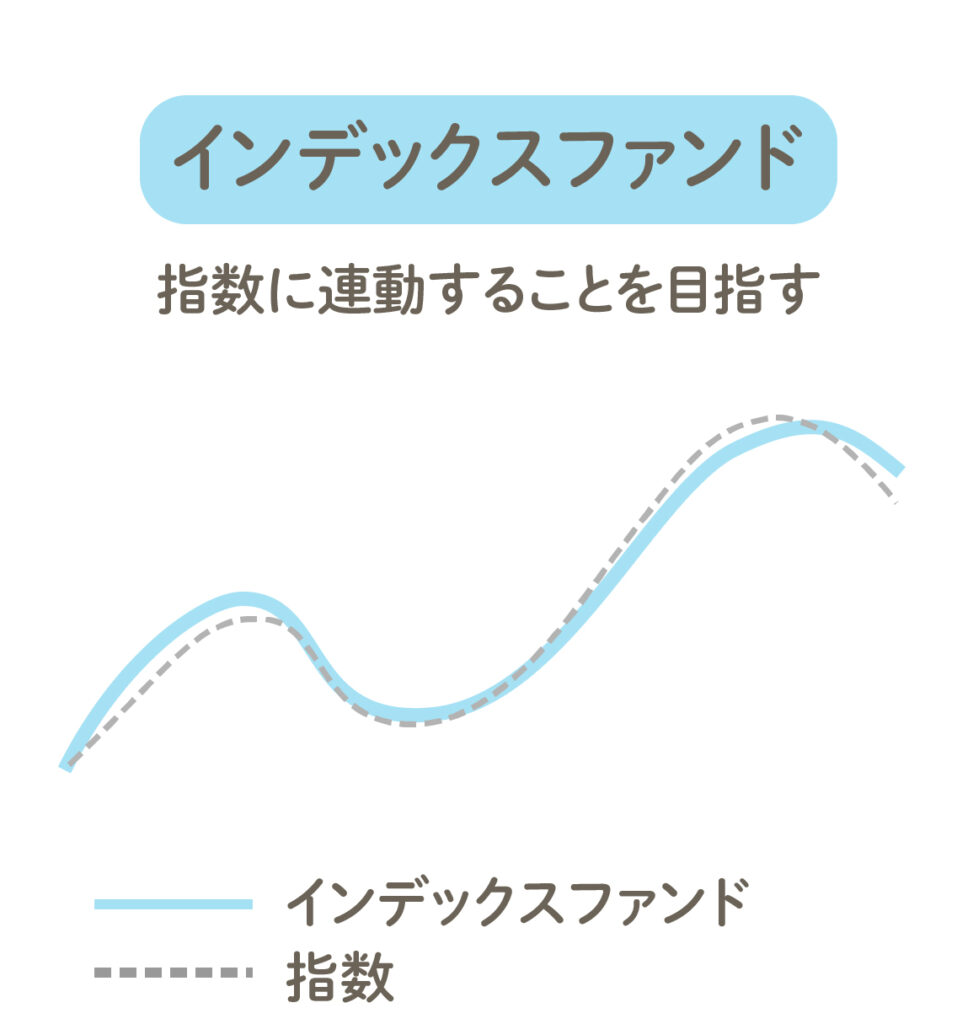

インデックスファンドとは

日経平均、TOPIX(東証株価指数)、S&P500、ダウ平均 など時価総額の動きを表す「指数(インデックス)」と同じ値動きを目指す投資信託(ファンド)のことです。

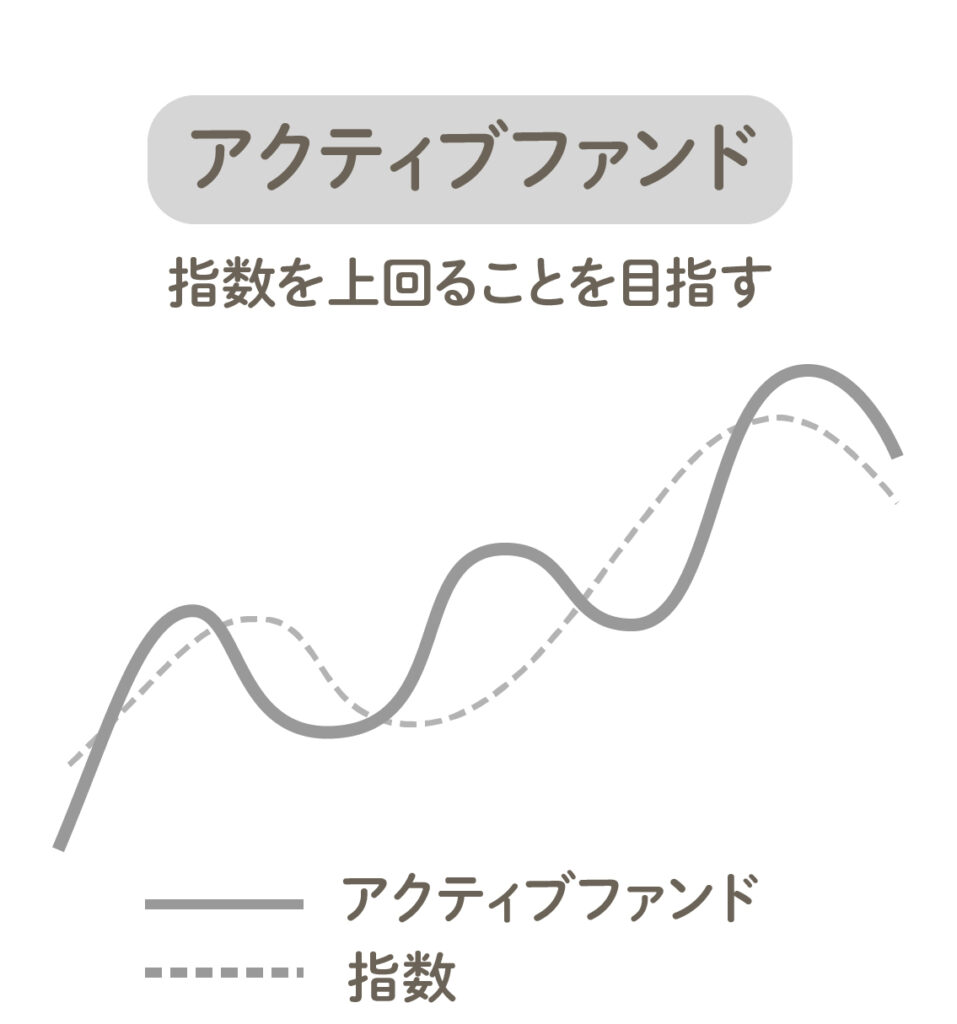

アクティブファンドとは

ファンドマネージャーと呼ばれる運用のプロフェッショナルが投資判断をして、「指数」を上回る動きを目指す投資信託のことです。

アクティブファンドとインデックスファンドの違い

| アクティブファンド | インデックスファンド | |

|---|---|---|

| 運用目標 | 指数(インデックス)を上回る | 指数(インデックス)に連動する |

| 手数料 | 高い | 低い |

| 選びやすさ | 商品ごとの差が大きいので、 いい商品を見つける能力が必要 | 商品ごとの差がないので、 初心者には選びやすい |

一見アクティブファンドの方が良さそうに見えるのですが、手間がかかる分運用管理手数料が高い上、インデックスファンドより良い成績を出せるものはごく一部なので、良いファンドを見つける能力が必要になります。

商品選びのポイント3:

自分に合った資産配分を決める!

はじめての投資の成功への道!

人任せではなく自分で考えて組み合わせよう

ポートフォリオとは、保有する(保有を予定している)資産の組み合わせやその比率のことを指します。

年齢、働き方、家族構成や性格によって許容できるリスクが変わるため、人によって最適なポートフォリオは変わってきます。

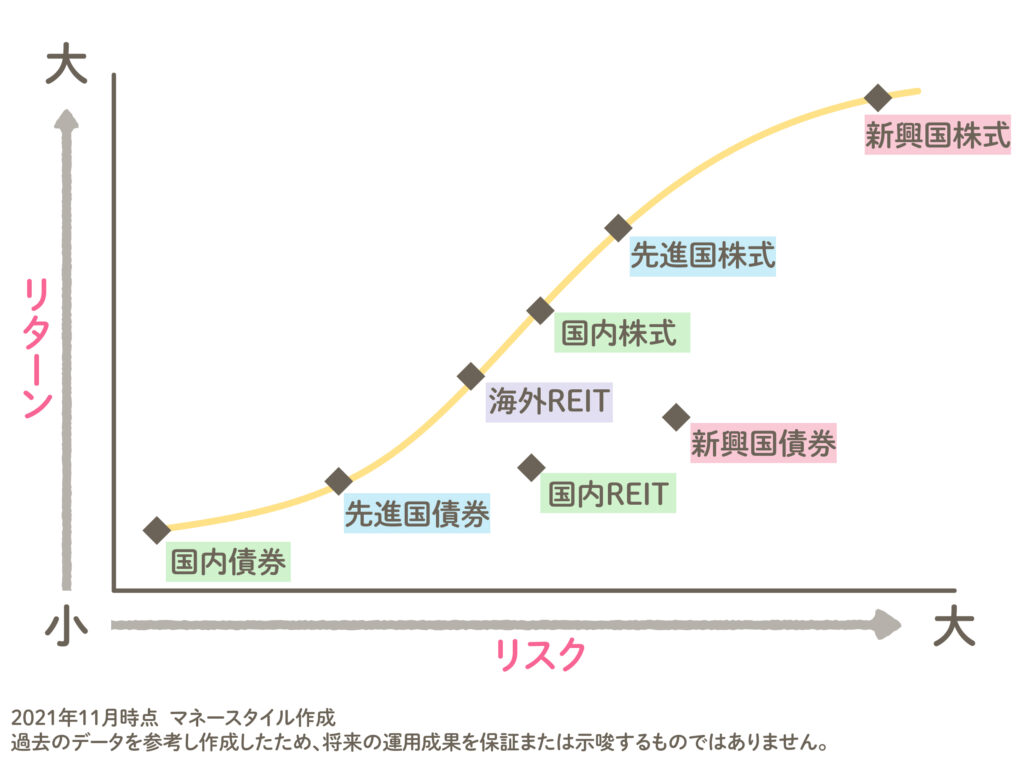

リスクとリターンの関係

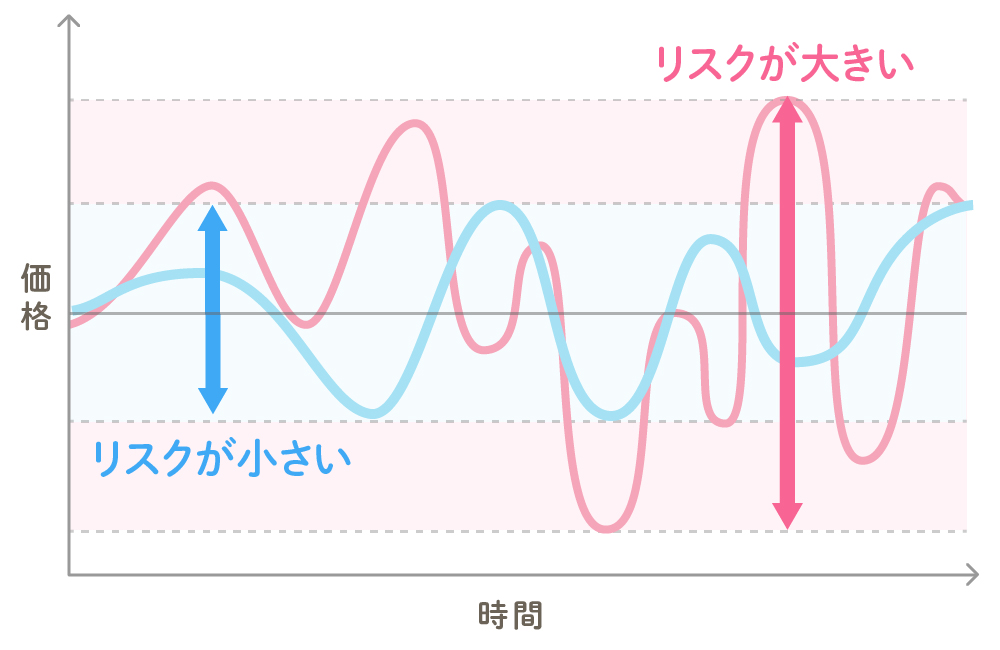

リスクの大きい資産は、リターンが大きいため長期投資なら大きく資産を増やすことができます。

一方、リスクの小さい資産は、リターンが少なく資産を大きく増やすことはできませんが、値下がりによる影響は少ないため資産を安定して運用できるという違いがあります。

資産の種類によって景気などの影響による値動きの違いがあるので、上手に組み合わせて分散投資すれば、どれかひとつの市場が下がっても慌てる必要はありません。

悩んだらこれ!「株式の割合(%)=100-年齢」

「効率的にお金を増やしたいけど、リスクは取りたくない…」

ハイリスク・ハイリターン商品である株式投資を増やしたいけど、資金をどの程度配分するかは悩みどころです。

そこで、年齢を目安にした簡単な株式投資の割合がこちらです。

「株式投資の割合(%)=100-年齢」

例:25歳なら「100-25歳=75」で、株式配分比率は75%

40歳なら「100-40歳=60」で、株式配分比率は60%

投資をはじめる年齢が低いほど、株式配分比率を増やして長期リターンを追求しても良いということになります。

残りの割合は、リスクの小さい債券などの資産に分散します。

20年以上の長期積立投資なら「株式インデックス型」一択でOK

マネースタイルでは、20代・30代の人、40代以上でも投資期間が20年以上ある人には、株式100%をおすすめしています。

新NISA、iDeCoなどの非課税優遇のメリットは収益を上げてこそ!

はじめての投資では、値動きを最小限に抑えるバランス型を選ぶ方が多いかもしれません。しかし、10年、20年とある程度の長期投資を前提とする場合は、値下がりは「たくさん買える好機」となり、大きく資産を増やすことができます。非課税優遇を最大限に活用するためにも100%株式で運用してもよいのではないでしょうか。

長期投資ができるからリスクは軽減できますよ。

商品を組み合わせるときは、ポートフォリオのダブりに注意!

投資信託は、プロの投資家によってあらかじめ分散投資されている「おまとめセット」なので、複数の商品を組みわせるとポートフォリオにダブリが生じることがあります。

新NISAとiDeCoを併用している方、さらに企業型確定拠出年金に加入している方は、意図せず複数の種類の商品を組み合わせているので、確認してみましょう。

新NISAとiDeCoでは選べる商品が違うから考えないといけないですね。

どうやって調べたらいいのですか?

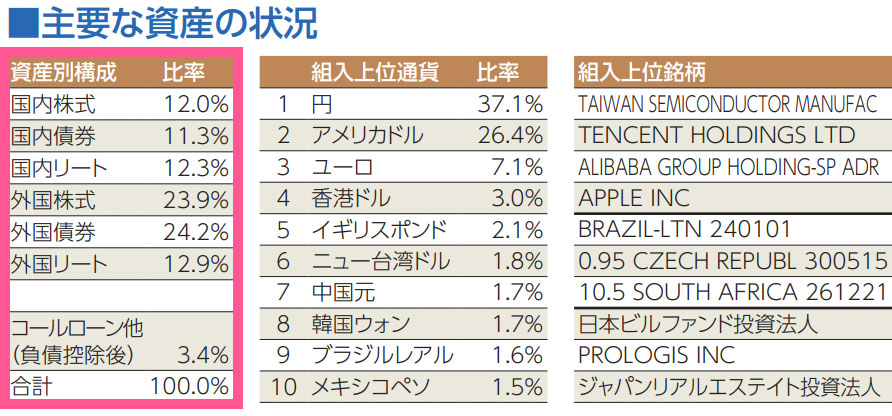

商品の資産配分を目論見書で確認しよう!

各商品の目論見書はネットで簡単に見ることができます。

楽天証券の例:目論見書掲載場所 2021年12月22日の情報

PDFをクリックすると、中のページに資産別構成比率が明記されています。

eMAXIS Slimバランス(8資産均等型)の例:資産別構成比率掲載場所 2021年4月30日現在の情報

商品選びのポイント4:

過去の利回りをチェック!運用成績が良い商品を選ぶ

投資信託は、投資のプロが運用していますが、それぞれのプロに個性があり、運用成績に差が生じます。

初心者は将来値上がりしそうな商品を選ぶのは難しいので、過去の運用成績の良い商品を参考に選んでおくと良いでしょう。

直近1年の成績は好調でも、直近10年を見ると低迷している場合などもあるので、中長期の成績も確認していきます。

過去のパフォーマンスを確認しよう!

運用成績はネットで簡単に調べることができます。商品の情報を見るとパフォーマンスのチャートがあり、1年、3年、5年などいくつかの期間で表示することができます。1年の運用成績は良いけれど5年では悪かったり、その逆のものもあります。

できるだけ長い期間で確認し、順調に伸びているものを選びましょう。

参照元:楽天証券eMAXIS Slim 米国株式(S&P500)

過去のできごとと株価の推移

これまで世界の株式市場は、さまざまなリスクに直面し、何度も暴落を繰り返してきました。

下のグラフは、過去30年の S&P500 の推移を示したものです。

長い期間で見るとグラフは右上がりになっていて、市場は暴落を乗り越えてきていることがわかります。

S&P500(米国株指標)の長期推移(1980年〜2021年)参照:Google Finance

もし暴落したとしても、積立投資をストップして売ることはオススメしません!

暴落したときは、安く多く買えるチャンスでもあります。

もし受け取りのタイミングで暴落があっても、運用を続けて値を戻したタイミングで受け取りをスタートすればよいでしょう。

商品選びのポイント5:

純資産総額チェック!信頼されている商品を選ぶ

純資産総額とは、投資家から預かって運用している資金の合計額です。

純資産総額が多い商品は、投資家からの人気が高い、すなわち投資家からの信頼が厚い商品ということになります。

純資産総額が少なすぎると、想定した運用が出来ずファンドの運用が終了し、現金化されてしまう可能性があります。目安として、250億円前後程度あるファンドを選びましょう。

楽天証券の例:純資産総額の掲載場所 2021年12月22日の情報

マネースタイルの投資信託おすすめ商品は?

マネースタイルが厳選したおすすめ商品や、投資信託の見直しのための情報を定期的に更新していますので、ご活用ください。

まとめ

投資をはじめた後は、ほったらかしで大丈夫!

人任せにするのではなく自分で組み合わせて投資配分をはじめにセットしておけば、そもそも分散されている商品を組み合わせてさらに分散投資しているわけですから、基本はほったらしで大丈夫です。

年に一度、運用商品の見直しを行い、利回りをチェックしましょう。

専門家監修 堀江 信弘

株式会社エープロジェクト 代表取締役社長、ファイナンシャルプランナー。

25年間の豊富な専門知識と幅広い実務経験を活かし、イオングループ、パナソニックグループ等のマネー研修・ライフプラン個別相談で10,000人以上の従業員のサポート業務に携わる。ライフプランのエキスパートとして保険・金融商品の販売実績の経験を活かしたアドバイスには定評あり。現在は、保険・金融商品を販売しない中立な立場から幅広く資産の管理、運用相談サービスを提供。 モットーは「一人ひとりの人生に残る仕事をする!」

- この記事の監修者

-

- 伊藤 佑梨

- ファイナンシャルプランナー/DCプランナー/証券外務員Ⅱ種/ライフプランアナリスト

- 大手電機メーカーをはじめ、さまざまな企業の共済会会員の個別ライフプラン相談の経験を積む。世代別、ライフスタイル別によく陥りがちなマネープランの分析と的確なアドバイスには定評あり。

-

- 木村 美月

- 証券外務員Ⅰ種/ライフプランアナリスト

- 証券会社で資産運用アドバイス業を経て保険業界へ。お金とお寿司が好きで「お金は合理的に正しく使う」をモットーにしています。経済的な流行・トレンドも分かりやすく解説していきます。