- 使う

- 制度・税金

5つの失敗例から正しい使い方を解説!ふるさと納税で失敗しない

損をしないために、陥りやすい失敗をいくつかみてみましょう!

※本記事では「寄附」「寄付」の表記の混在があります。「寄附」は専門的な用語や名称を示す場合に、「寄付」は一般的な用語を示す場合に、それぞれ使用しています。

目次

事例を紹介!働く女性が「ふるさと納税」で失敗したケース5つ

ふるさと納税の税制優遇を受けるには、税金の知識が必要になってきて難しいことも多いです。

働く女性が損をしてしまう5つの事例で紹介していきます。

※ふるさと納税には所得が関係するので、「所得」で表記しています。年間の総収入ではないことにご注意!

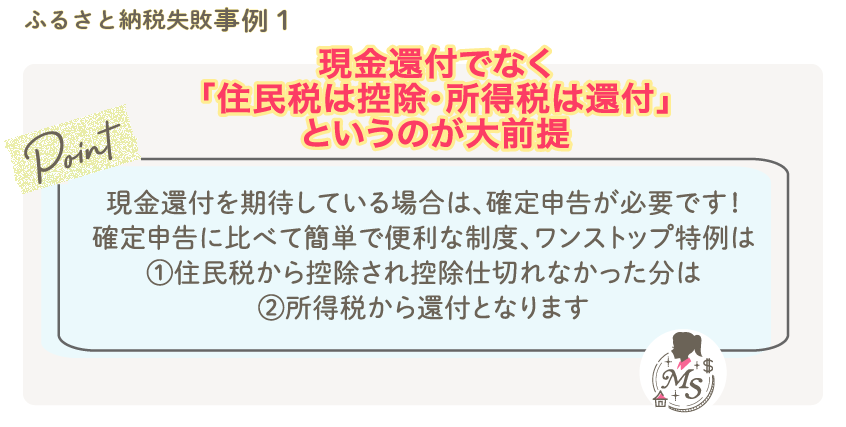

【失敗例1】ワンストップ特例を使い現金が戻ってくると思った

Aさんの場合(36歳、派遣社員、夫と10歳の息子と3人暮らし、所得330万円未満)

ふるさと納税のワンストップ特例制度がカンタンそうだからと使用したAさん。

ふるさと納税をすると住民税だけ安くなると思っており、所得税にも影響があることは知りませんでした。

そして、安くなった分だけ銀行振り込みで還付が受けられると思っていました。

実際には翌年6月から住民税は控除されていましたが、現金は戻ってきません。現金がもらえると思っていたAさんは不満そうです。

税制優遇をしっかり知って、気持ちもスッキリさせましょう。

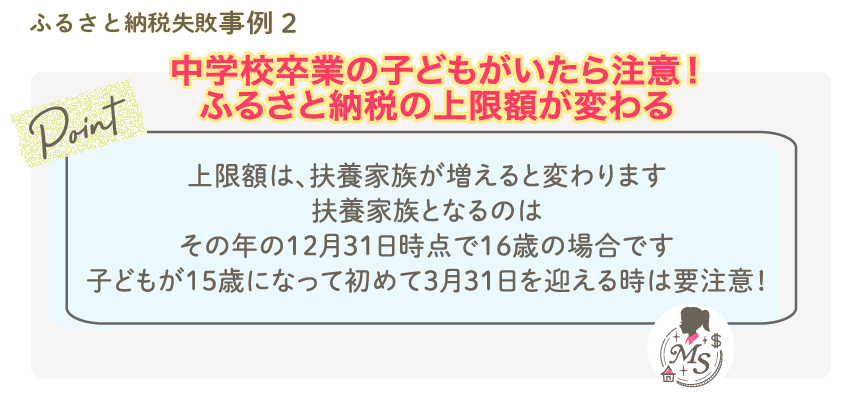

【失敗例2】扶養家族が増えても控除上限額を見直ししなかった

Bさんの場合(39歳、正社員、夫と16歳の息子と3人暮らし 所得330万円未満)

Bさんは、毎年ふるさと納税を行っています。

夫より給与が少し多いため、息子を自分の扶養に入れていたのですが、今年は息子が高校に進学しました。

去年のふるさと納税上限額を覚えていたBさんは、今年も同じ額でふるさと納税を行いました。

いわゆる早生まれか遅生まれかによっても違いますが、中学を卒業した翌年度は、上限額の見直し目安年度になるといえるでしょう。

ふるさと納税で損をしてしまうのは、とてももったいないです。

特に、確定申告やワンストップ特例の違いについて知らないと、失敗確率も上がります。

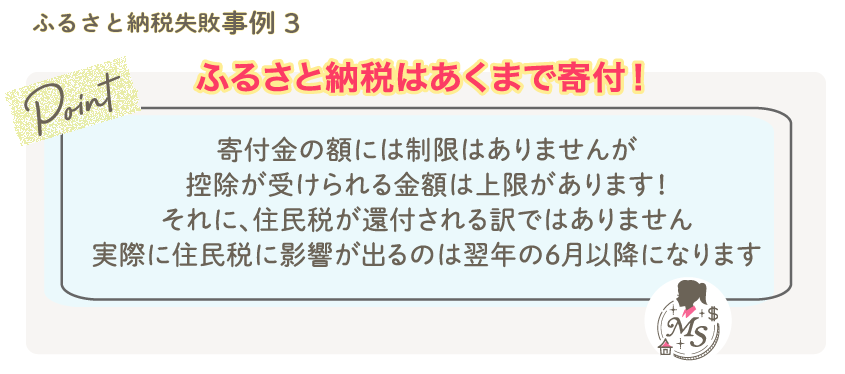

【失敗例3】ふるさと納税の控除上限額を知らなかった

Cさんの場合(25歳、正社員、一人暮らし、所得195万円未満)

Cさんの趣味はSNS。特にインスタグラムは写真がメインなので、グルメやファッション中心に写真を投稿するのが日課です。

ある日、友人がふるさと納税を始め、返礼品の美味しそうなお肉を投稿していました。

たくさんの「いいね」やリプもあり、とてもうらやましいCさん。

自分もふるさと納税で返礼品を投稿したいと思い、さっそくインスタ映えしそうな返礼品を複数選び始めました。

ちょっと高いなあと思いつつも、返礼品には満足で、インスタグラムも好評です。

そして、ふるさと納税をしたから住民税がなくなると思っていたCさん。ところが、天引きされる住民税額は一向に減りません。

ただ、ふるさと納税は、自分の所得により控除上限額があります。

そして、Cさんのように、「ふるさと納税=自分の住んでいる自治体の住民税がなくなる」と思っている方もたくさんいらっしゃいます。ふるさと納税はあくまで寄付なので、寄付先の自治体が代わって住民税の手続きをしてくれるわけではありません。

もし、自分で手続きしていたとしても、住民税に影響が出るのは翌年の6月以降です。

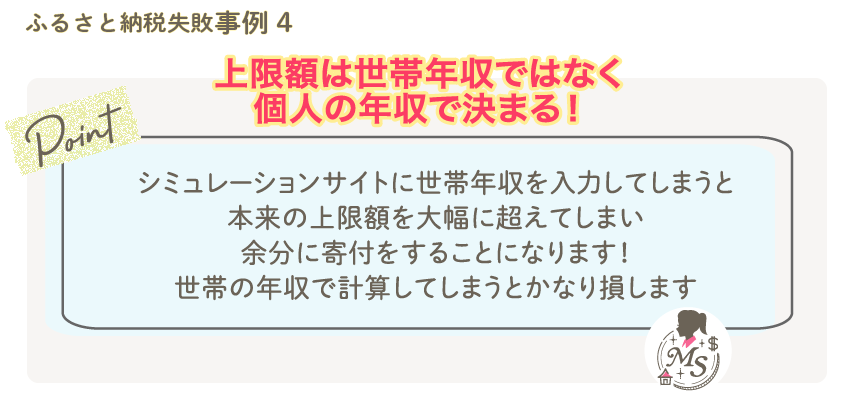

【失敗例4】控除上限額を超えて余分に寄付してしまった

Dさんの場合(31歳、契約社員、夫と二人暮らし、所得330万円未満)

Dさんは、「お得だよ」という友人の勧めもあり、ふるさと納税を始めることにしました。

お得なので、とにかく早く始めないと思ってしまったDさん。

夫がちょうど繁忙期に入ってしまったこともあり、家族であまり話ができていなかったのですが、焦っているDさんは、世帯の年収を合計した額を上限シミュレータに入力し、計算結果額でふるさと納税をしてしまいました。

ふるさと納税は計画的に行いましょう。

そして、上限額は、年収ではなく個人の年間所得で決まります。

シミュレーションサイトに世帯年収を入力してしまうと、本来の上限額を大幅に超えてしまいます。

上限を超えた分は、税制優遇の対象にはならず、ただの寄付となるので注意が必要です!

計算は世帯年収ではなく、必ず個人の所得で!

【失敗例5】控除手続きを忘れたり不備があった

Eさんの場合(35歳、契約社員、夫と3歳・6歳の娘と4人暮らし、所得195万円未満)

Eさんは、仲良くなった保育園のママ友と、休日にお茶をするのが息抜き。

ママ友の勧めもあり、以前から気になっていたふるさと納税を1月に始めました。

普段から仕事に家事に育児に忙しいEさん。地域委員の活動も加わり、大忙しです。ふるさと納税をしたことはすっかり忘れてしまっていました。もちろん、ふるさと納税と一緒に届いた書類のことも。

そして、ふるさと納税以外の税金控除の書類を会社に提出し、年末調整を終えました。

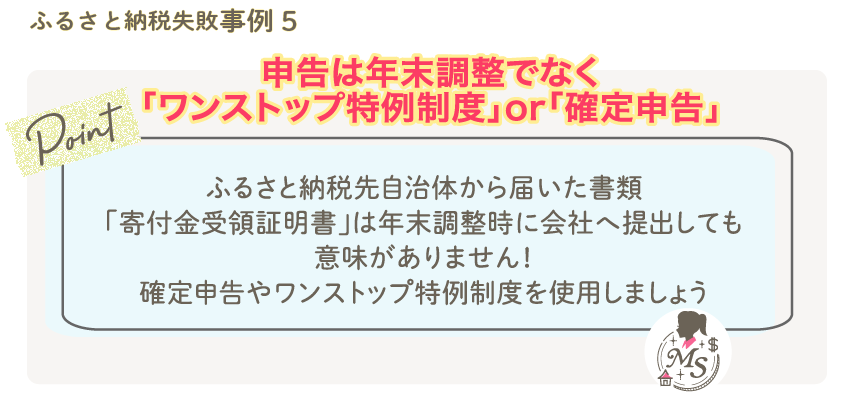

そして、もし、Eさんがふるさと納税先自治体から届いた書類(寄付金受領証明書といいます)を持っていて、年末調整時に会社へ提出しても意味がありません。

ふるさと納税は年末調整でなく、確定申告やワンストップ特例制度を使用しなければ、住民税や所得税が安くなることはありません。

まとめ

ふるさと納税は、正しく払えば払った分がしっかり戻ってくるし、返礼品もあるので、お得な制度です。

ポイントをおさえて、損しないようにしましょう!

損をしない!ふるさと納税のポイント

- 限度額を確認しよう!

限度額を超えて寄付をすると損をする - 申告は自分で行う!

確定申告かワンストップ特例のどちらかを選ぶ

- 支払いは申請者名義!

家族が代理で支払ったら申請できない - 毎年見直そう!

収入や扶養家族の数が変わったときは要注意

専門家監修 堀江 信弘

株式会社エープロジェクト 代表取締役社長、ファイナンシャルプランナー。

25年間の豊富な専門知識と幅広い実務経験を活かし、イオングループ、パナソニックグループ等のマネー研修・ライフプラン個別相談で10,000人以上の従業員のサポート業務に携わる。ライフプランのエキスパートとして保険・金融商品の販売実績の経験を活かしたアドバイスには定評あり。現在は、保険・金融商品を販売しない中立な立場から幅広く資産の管理、運用相談サービスを提供。 モットーは「一人ひとりの人生に残る仕事をする!」

- この記事の監修者

-

- 伊藤 佑梨

- ファイナンシャルプランナー/DCプランナー/証券外務員Ⅱ種/ライフプランアナリスト

- 大手電機メーカーをはじめ、さまざまな企業の共済会会員の個別ライフプラン相談の経験を積む。世代別、ライフスタイル別によく陥りがちなマネープランの分析と的確なアドバイスには定評あり。

-

- 木村 美月

- 証券外務員Ⅰ種/ライフプランアナリスト

- 証券会社で資産運用アドバイス業を経て保険業界へ。お金とお寿司が好きで「お金は合理的に正しく使う」をモットーにしています。経済的な流行・トレンドも分かりやすく解説していきます。